News & Trends

Worauf beim grünen Etikett geachtet werden muss

Nachhaltige Produkte sind zum Verkaufsschlager geworden – in allen Bereichen. Grüne Labels, wohin man schaut: Lebensmittel, Textilien, Kosmetik. Auch nachhaltige Anlagen sind im Mainstream angekommen. Aber nicht alles, was sich hinter dem grünen Deckmantel verbirgt, ist tatsächlich grün. Aber wie bewegen wir uns sicher durch den Nachhaltigkeitsdschungel, ohne in die Greenwashing-Falle zu treten?

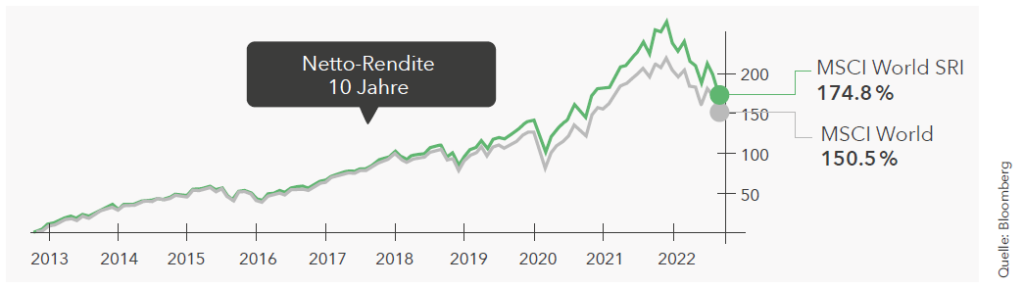

Liefern nachhaltige Anlagen Rendite?

Über die letzten 10 Jahre betrachtet, haben nachhaltige Anlagen besser rentiert als traditionelle. In nachfolgender Grafik ist die Kursentwicklung des breiten Weltaktienindex MSCI World (grau) im Vergleich zum MSCI World SRI (Top- 25-Prozent nachhaltiger Unternehmen; grün) zu erkennen. In Zahlen ausgedrückt, zeigt sich eine deutliche Mehrrendite von rund 25 Prozent des MSCI World SRI gegenüber dem Weltaktienindex.

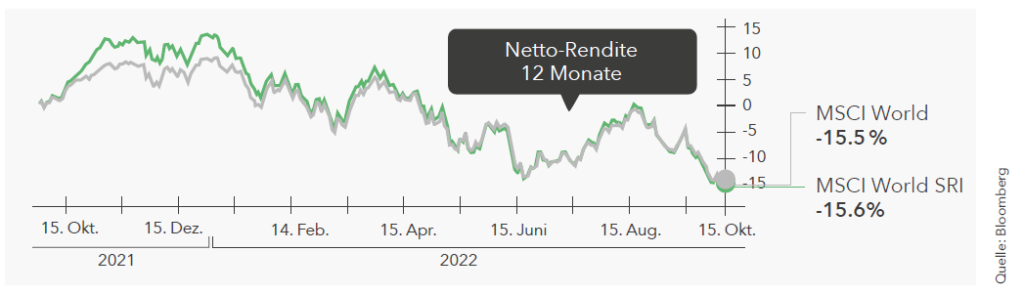

Auch mit Blick auf die vergangenen 12 Monaten haben nachhaltige Indizes mit dem Weltaktienindex mithalten können. Zwar hat der Krieg in Europa und die damit einhergehende Energiekrise der fossilen Energie an den Börsen ein kurzfristiges Revival beschert, wovon die nachhaltigen Indizes nicht profitierten. Aber erneuerbare Energie wie Wind und Solar haben vor dem Hintergrund dieser Entwicklungen ebenfalls deutlich an Wert zulegen können.

Wildwuchs bei Nachhaltigkeitsratings

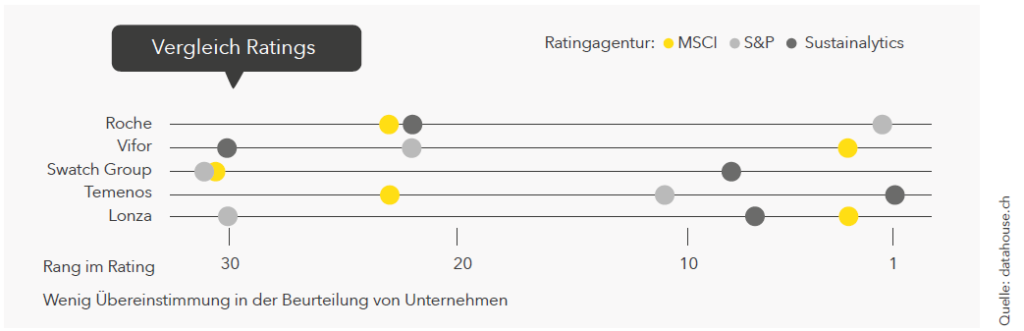

Nachhaltige Anlagen sind nicht mehr aus der Finanzwelt wegzudenken. Neben Pensionskassen und Versicherungen achten auch immer mehr Privatanleger*innen darauf, in welche Unternehmen und Branchen sie ihr Geld investieren. Der Boom dieser Finanzprodukte war in den letzten Jahren gewaltig, was zu einem Label-Wildwuchs geführt hat, welcher selbst für Profis nur noch schwer zu durchdringen ist. Das Hauptproblem liegt darin, dass es keine allgemeingültige Definition von Nachhaltigkeit gibt. So wird gemessen und gelabelt, wie es gerade gefällt – das führt nicht selten zu Inkonsistenzen, Auslassungen und Unklarheiten. Beispielsweise verwässert politisches Lobbying die Taxonomie, indem Kernenergie und Erdgas neuerdings auch als „grün“ bewertet werden. Der oft angewandte Best-in-Class-Ansatz liefert in der herkömmlichen Form ebenfalls keine absolute Sicht auf die Dinge, sondern holt auch Unternehmen aus wenig nachhaltigen Branchen ins Portfolio – sozusagen die Besten der Schlechten. Auch ESG-Ratings können Verwirrung stiften, da diese lediglich Risikoaussagen zu Unternehmen machen, jede Ratingagentur einen eigenen Ansatz verfolgt und so zu komplett unterschiedlichen Einschätzungen zum gleichen Unternehmen gelangen (siehe Grafik). Die subjektive Gewichtung der Kriterien kann dazu führen, dass ein Unternehmen unterschiedlich bewertet wird.

Das „Durcheinander“, gerade von ESG-Ratings, ist aber nicht nur schlecht: Sofern wir die Eigenheiten der Methoden kennen, lassen sie sich gezielt einsetzen. Bei einer solchen Anwendung sind sie hilfreich, um die Risiken eines Investments einzuschätzen. Wer mit einer Anlage aber einen positiven Impact für die Zukunft erzielen möchte, sollte ESG-Ratings nicht als einziges Kriterium für die Titelauswahl nutzen. Sie eignen sich nicht, um Unternehmen zu identifizieren, die zur Lösung eines spezifischen Problems (wie z. B. Klimawandel) einen besonderen Beitrag leisten. Dafür braucht es einen maßgeschneiderten Ansatz, wie wir von Globalance ihn mit unserer Footprint-Methode einsetzen.

Investition in die Transformation oder in Leader?

Auch wenn beide Ansätze ihre Berechtigung haben, favorisieren wir die Investition in Leader – oder nach unserer Definition: in „Zukunftbeweger“. Solche fokussierten Unternehmen bieten durch die starke Ausrichtung auf erfolgsversprechende Lösungen und Technologien mehr Renditepotenzial.

Wir betrachten Leader aber nicht im altbekannten Sinn, um Unternehmen aus weniger nachhaltigen Branchen auszuschließen. Mit dem bereits erwähnten Best-in-Class-Ansatz, welcher aus jeder Branche das „beste“ Unternehmen punkto Nachhaltigkeit kürt, holt man sich nebst Unternehmen aus den Bereichen wie Öl oder Bergbau auch ein erhöhtes Bewertungsrisiko ins Portfolio. Neue Gesetze, künftige Umweltsteuern oder die technologische Disruption veralteter Geschäftsmodelle können sich in Zukunft negativ auf diese Anlagen auswirken.

Als Anleger*in sollte man nicht in die Erfolge der Vergangenheit investieren, sondern mit Blick in die Zukunft. Diese Zukunft repräsentieren Unternehmen, die erfolgreich auf die weltweiten Megatrends reagieren und Lösungen für die globalen Herausforderungen wie etwa Urbanisierung, Digitalisierung oder Ressourcenverknappung entwickeln. Mit innovativen Konzepten lösen sie überholte Geschäftsmodelle ab und erzielen zeitgleich einen positiven Footprint. Das können einerseits große Unternehmen sein, zunehmend aber auch mittelgroße, dynamische Firmen mit einer fokussierten Strategie.

Selbstverständlich benötigen wir auch die Transformation von den Unternehmen, die noch auf alten Technologien „sitzen“, zumal diese aktuell oft noch große Marktanteile halten. Die Transformation solcher Unternehmen führt zu einem großen Wirkungsgrad. Hierfür müssen jedoch bestimmte Bedingungen erfüllt werden: Das Unternehmen muss ernsthafte und nachprüfbare Ziele verfolgen, die Umsetzung muss konsequent eingehalten werden und der Markt muss die neue Position anerkennen. Für Anleger*innen ist Transformation daher tendenziell weniger interessant, da der Erfolg mit größeren Unsicherheiten verbunden ist. Aber: Unter dem Vorwand der Transformation wirken Anlagen rasch interessant und investierbar. Anleger*innen müssen hier ganz genau hinschauen, damit nicht zu grün gewaschen“ wird.

DER NACHHALTIGKEITS-CHECK

5 Fragen an Ihre Bank:

- Wie viel Prozent Ihrer Gesamtanlagen sind nachhaltig investiert?

- Weshalb bieten Sie weiterhin überwiegend nicht nachhaltige Anlagen an?

- Welche Schweizer Unternehmen haben in einem nachhaltigen Fonds keinen Platz?

- Wird über die Nachhaltigkeit der Anlagen auch im Anlage-Reporting berichtet?

- Ist der Bonus der Geschäftsleitung an die Nachhaltigkeitsziele der Bank geknüpft?

Weitere interessante Themen finden Sie in unserem Zukunftbeweger Magazin.